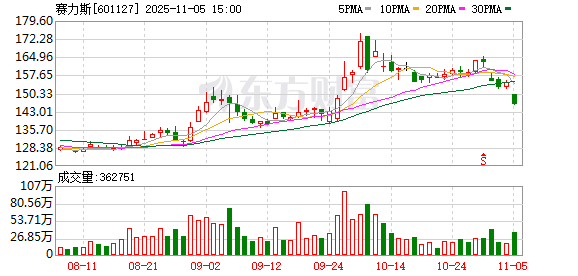

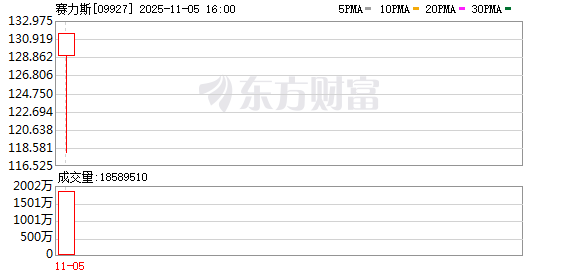

赛力斯在港股上市首日一度破发,显得有些“出师不利”。11月5日,赛力斯正式在港交所上市交易,但开盘即跌1.98%掌柜配资,盘中跌幅一度超过10%。截至收盘,股价报131.5港元/股,与发行价持平。

类似的情况在近期的港股新股中并不罕见。数据显示,今年前三季度,98%的港股新股获超额认购,但近一年上市的新股中,超过20%出现首日破发,超半数在20个交易日后跌破发行价。打新投资者面临越来越大的不确定性。

深圳工作的李明是众多赛力斯新股投资者之一。上市当天掌柜配资,他期待上涨,但市场表现却不如预期。该股开盘就跌破发行价,跌幅一度扩大到10.27%,最低跌至118港元,最终报收131.5港元。这股冷意也迅速传导至该公司A股,全天跌幅达5.56%。

公开披露显示,在公开发售阶段,赛力斯获得了133倍的超额认购,吸引了超过1700亿港元的融资。从三季度财报来看,赛力斯的基本面较为乐观。今年前三季度,公司实现营业收入1105.34亿元,同比增长3.67%;净利润同比激增31.56%,达到53.12亿元。

业内普遍认为,认购热度与市场表现形成巨大反差的原因在于多重因素共同作用。一方面,近期港股市场整体波动较大,赚钱效应减弱,导致资金观点分歧,投资情绪趋于谨慎。另一方面,赛力斯的商业模式引发了市场的担忧。公司的营收结构过于单一,对单一品牌的依赖度持续攀升。财报显示,问界系列在其总收入中的占比已从约六成增长至九成以上。

今年以来,港股IPO市场持续火热。根据统计,前三季度共有68只新股在港上市,合计募集资金达1824.5亿港元。市场打新情绪高涨,98%的新股获得超额认购,其中86%的新股超额认购倍数超过20倍,较去年同期翻倍。然而,在认购热潮背后,部分热门新股未能避免上市破发的局面。此前,三花智控与海天味业在上市首日均遭遇破发。

许多投资者在热情参与抢筹后,面临股价破发带来的亏损。李明中签2手赛力斯,叠加融资杠杆成本后,目前亏损已超过500元。事实上,即便在今年港股IPO市场整体火热的背景下,投资者打新亏损的情况仍不罕见。

数据显示,港股近一年上市的98只新股中,共有21只首日下跌,占比超过20%。若将观察时间拉长,破发现象更为普遍。在上述98只新股中,截至上市后第20个交易日,共有52只股价低于发行价,占比超过五成。

尽管当前破发案例频现,港股IPO的破发率实际上已处于历史低位。数据显示,2025年前三季度在港股IPO上市的68只新股中,共有48家首日收涨,4家收平,16家收跌,上市首日破发率为24%,为2017年以来新低。下半年,港交所新股的首日破发数量明显减少。

投资者亏损加剧的另一重要原因在于“杠杆打新”。部分投资者为博取更高中签率,通过融资放大申购规模,无论中签与否,都需承担利息与手续费。一名深圳投资者动用融资申购250手蜜雪冰城,最终未能获配,不仅未获得相应收益,还损失了融资利息和手续费。

高认购、上市破发的情形出现的原因在于市场资金充裕掌柜配资,存在投机情绪,但这并不能与公司的内在真实价值画上等号。此外,港股市场汇集全球资金,不同投资理念之间存在显著分歧,部分投资者可能在上市后选择获利了结或缺乏接盘意愿,导致股价迅速跌破发行价。

宝尚配资提示:文章来自网络,不代表本站观点。